資産運用(投資)における「短期」と「長期」では、対象商品や投資手法が異なります。

資産運用は、「長期」が基本となりますが、「短期」でも、どのような手法があるのかを知っておくことは、投資の幅を広げることにもなります。

それでは、まず期間の定義から見ていきましょう。

ページの目次

資産運用(投資)における期間の定義

資産運用(投資)における短期・中期・長期の境というのは、人によって異なりますが、以下のように定義します。

- 短期:3ヶ月以内

- 中期:3ヶ月~3年

- 長期:3年以上

今回は、短期と長期における「おすすめ資産運用」をご案内します。

短期おすすめ資産運用(投資)のポイント

短期トレードは「ゼロサム」になりやすく、割り切った売買が必要です。

「ゼロサム」とは、一方が利益を得たなら、もう一方は損をして、全体としては「プラスマイナスゼロ」になるという意味です。

短期売買では、全員が儲かるということはなく少数の勝者と多数の敗者になるといわれています。

しかし、短期間で大きな利益を得る可能性もあるので、リスクをコントロールできるなら魅力的な取引です。 今回は次の2つの短期取引の投資手法をご案内します。

①株:キャピタルゲイン(信用取引)

②投資信託:ブル・ベア投信

それぞれ詳しく見て行きましょう。

株:キャピタルゲイン(信用取引)

資産運用の利益にはキャピタルゲインとインカムゲインの2種類があります。

キャピタルゲインとは、株式や債券などを有している資産を売却することによって得られる売買差益のことです。

インカムゲインとは、株式を保有しているだけで毎年もらえる利益のことで、配当金や株主優待があります。

短期投資においては「キャピタルゲイン狙い」が適しています。

短期間で大きく値上がりする銘柄もあるからです。上手くいけば数日~数週間で20~30%、新興市場など値動きが大きい銘柄だと2~3倍目指せる可能性があります。

信用取引を利用すると、買いだけでなく、売りでも利益を狙うことができます。信用取引の売りでの利益も、株の売買益なのでキャピタルゲインとなります。

買いでも売りでも利益を狙える信用取引について詳しく見ていきましょう。

信用取引とは

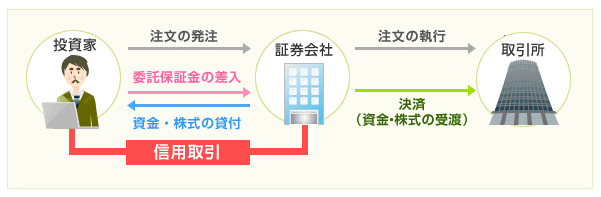

信用取引とは、現金や株式を担保(委託保証金)として証券会社に預けて、証券会社からお金を借りて株式を買ったり、株券を借りて売ったりする取引のことです。

出典:SBI証券

信用取引のメリット

手持ち資金の約3.3倍まで取引することが可能

信用取引では、 委託保証金として預けた資金の約3.3倍の取引が可能です。

例えば、30万円の資金を証券会社に預けた場合、約100万円ぶんの取引ができます。少ない資金でより大きな利益を得られるレバレッジ効果があります。

売りから取引可能

信用取引では、買いだけではなく、売りからも取引できます。この方法を活用すれば、下落相場でも利益を出せる可能性があります。

下の図をご覧ください。

出典:楽天証券

例えば、100万円で信用売りを行い、80万円で買い戻した場合、差額の20万円が利益となります(手数料や諸経費は除く)。

信用取引のデメリット

取引手数料の他に費用がかかる

信用取引では、投資家が証券会社にお金や株式を借りて取引を行うため、借りたお金や株式には利息がかかります。具体的には次のようなものがあります。

- 金利 信用買いに伴う融資に対するコスト(買方金利)

- 貸株料 信用売りに伴う貸株に対するコスト

- 品貸料 信用売りに伴う貸株に対する追加コスト(逆日歩)

これらのコストが信用取引にはかかるので、長期保有には向いていません。

返済期限が決められている(制度信用取引)

信用取引には次の2種類があります

- 制度信用取引

- 一般信用取引

制度信用取引とは、証券取引所が定めた一定の基準を満たした銘柄です。

証券取引所の選定基準が厳しい分、銘柄に信頼性があるので、一般信用取引に比べて貸出金利は低めになっています。ただし返済期限が6ヶ月以内と決められています。

一般信用取引は、証券会社が自由に銘柄を決めることができます。

返済期限も自由に決められますが、そのぶん金利が高めに設定されています。

信用取引では自己資金の3倍程度の取引ができるので、少額の資金で大きな取引ができます。ただ、信用取引口座を新たに開設する必要があるなど、取引開始には手間がかかります。そこで、通常の証券口座で信用取引同様にレバレッジを効かせて取引できる投資信託があります。

それがブル・ベア投信です。

投資信託:ブル・ベア投信とは

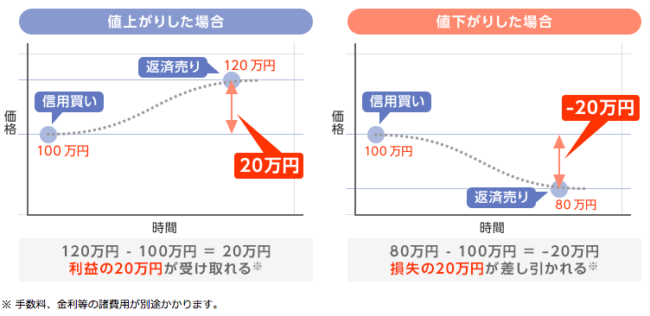

ブル・ベア投信とは、日経平均株価などの株価指数に連動しながら、指数より大きな値上がり益が狙える投資信託です。

出典:楽天証券

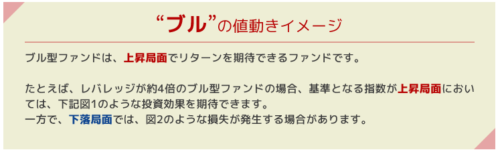

「ブル」とは、角を下から上に突き上げて攻撃する雄牛で、強気の象徴です。ブル型投資信託とは、日経平均など株価指数が上昇すれば利益がでる投資信託です。

一方でベアは上から爪を振り落とす熊で、弱気の代名詞です。

ベア型投資信託とは、日経平均株価などの株価指数が下落したら利益がでる投資信託のことです。

ブル・ベア投信のメリット

ブル・ベア投信のメリットには次の2つがあります。

- 短期間で大きな利益を狙える

- 少額から気軽にレバレッジ投資を始めることができる

それぞれ詳しく解説します。

短期間で大きな利益を狙える

ブル・ベア投信は、数ヶ月程度の短期間で、大きく儲けることができる可能性があります。

ブル・ベア型ファンドは2~4.3倍のレバレッジをかけています。

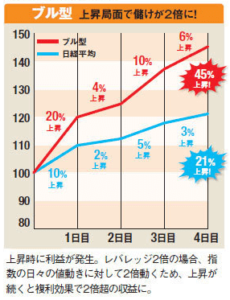

レバレッジとは、対象となる指数のどれぐらいの値動きを目指すかという意味です。例えば、日経平均型のレバレッジ2倍だったら、日経平均株価が2%上昇した場合、4%の上昇を目指します。以下の図をご覧ください。

出典:ダイヤモンドザイ

出典:ダイヤモンドザイ

この図は、レバレッジ2倍の日経平均ブル型投信の値動きを表しています。

日経平均株価が10%上昇すればブル型投信は20%値上がりし、日経平均株価が2%上昇したらブル型投信は4%上昇しているのがわかります。

そして上昇が続いた場合の上昇率は、ブル型投信45%、日経平均株価21%と、複利効果により2倍超の収益が出ていることがわかります。ベア型投信も見てみましょう。

出典:ダイヤモンドザイ

出典:ダイヤモンドザイ

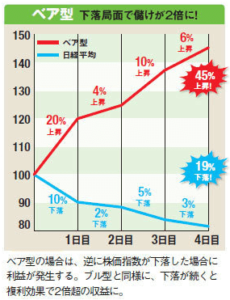

レバレッジ2倍の日経平均ベア型投信の上昇率を表しています。

ベア型は、日経平均株価が下落すれば上昇する投資信託です。日経平均株価が10%下落した時は20%上昇。2パーセント下落した場合は4%を上昇しているのがわかります。

こちらも下落が続いた場合、複利効果で2倍超の収益になります。

少額から気軽にレバレッジ投資を始めることができる

ブル・ベア投信は、レバレッジ取引で高い収益を目指す手法です。

株ですと、同じような取引に信用取引があります。ただ、信用取引は審査が必要な信用口座を新たに開設する必要がありますし、投資額以上の損失で追証(追加の資金)の心配もあります。

ブル・ベア投信の売買方法は、普通の投資信託と一緒です。

100円と少額から購入することができる証券会社もあり、新たな手続きも不要です。気軽にレバレッジ取引を開始できるというのはメリットです。

ブル・ベア投信のデメリット

ブル・ベア投信のデメリットには、以下の二つがあります

- 損失が大きく膨らむ可能性がある

- ボックス相場(もみあい)でも損失になる

指数が思惑と反対に入った場合には、レバレッジをかけているので、損失が大きくなるのが最大のデメリットです。

少額から取引できるとはいえ、リスク管理はきちんとするようにしましょう。

また、対象の指数が上昇と下落を繰り返すと、指数の数倍の値動きをするブル・ベア投信にはむしろ裏目になってしまいます。もちろん、タイミングを見て売買すれば儲けることもできるますが、それにはある程度の経験が必要です。

初心者の方はトレンドがはっきりしている時に仕掛けるようにしましょう。

人気のあるブル・ベア投信

それでは、人気のあるブル・ベア投信を見てみましょう。

ブル型

楽天日本株4.3倍ブル

- レバレッジ:3倍

- 対象指数:日経平均株価

- 運用会社:楽天投信投資顧問

- 純資産額:319億円

- 信託報酬:22%

- 販売手数料:08%松井証券 2.16%SBI証券、楽天証券、マネックス証券など

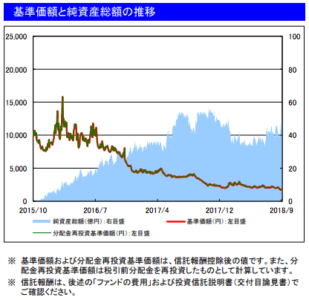

日々の基準価格の値動きが、株式市場の日々の値動きの4.3倍程度になることを目指して運用を行う投資信託です。ブル型投信の中で最も人気のある銘柄の1つです。

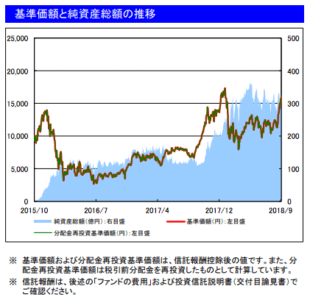

大きな値動きがあることから、ハイリスク・ハイリターンです。基準価額も、2016年の2,000円台から2017年末の16,000円台と大きく動いています。

出典:楽天投信投資顧問

出典:楽天投信投資顧問

ベア型

楽天日本株トリプル・ベアⅢ

- レバレッジ:-3.0倍

- 対象指数:日経平均株価

- 運用会社:楽天投信投資顧問

- 純資産額:48億円

- 信託報酬:00%

- 販売手数料:08%松井証券 2.16%SBI証券、楽天証券、マネックス証券など

日々の基準価格の値動きが、日経平均株価の値動きの概ね3倍程度反対に動くことを目指して運用されています。

出典:楽天投信投資顧問

出典:楽天投信投資顧問

基準価額は2018年9月末現在1,632円と大きく下がっています。

日経平均株価が順調に上昇する過程では、ベア型投信の基準価額は下がっているのがわかります。

ブル・ベア型ETF(上場投資信託)

2012年からは ETF(上場投資信託) にもブル・ベア型が誕生しています。

ETFとは、”Exchange Traded Funds”の略で、「上場投資信託」と呼ばれています。

日経平均株価やTOPIX(東証株価指数)など特定の指数に連動する運用成果を目指し、東京証券取引所に上場している投資信託です。

1日1回の売買しかできないブル・ベア投信に比べて売買手数料が低く、個別株と同様に市場が開いている間はリアルタイムで取引することができるという利点があります。ただし、レバレッジは2倍のみです。

代表的な銘柄は以下の2つです。

- NEXT FUNDS 日経レバレッジ・インデックス連動型上場投信(証券コード:1570)

日経平均株価の2倍の値動きを目指すETFです。例えば、日経平均株価が2%上昇すれば4%上昇します。

- NEXT FUNDS 日経ダブルインバース・インデックス連動型上場投信(証券コード:1357)

日経平均株価の―2倍の値動きを目指すETFです。日経平均株価が2パーセント下落すれば4パーセント上昇します。

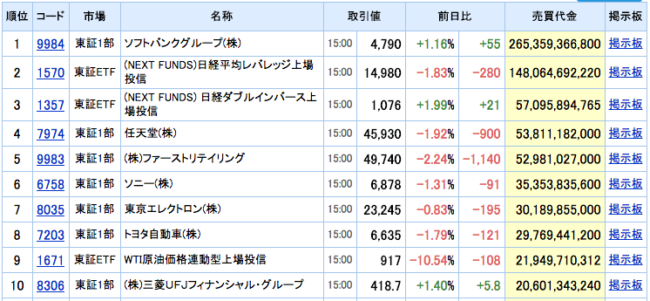

この2銘柄は、東証全体で見ても非常に人気があります。11月2日現在の売買代金ランキングを見てみましょう。次の図をご覧ください。

出典:ヤフーファイナンス

出典:ヤフーファイナンス

※現在の数値とは異なります

このように、ブル型の日経レバレッジ・インデックス連動型上場投信(証券コード:1570)

は売買代金1位、ベア型の日経ダブルインバース・インデックス連動型上場投信(証券コード:1357)は売買代金11位となっています。

短期トレードの対象として、非常に人気が高いのがわかります。

長期おすすめ資産運用(投資)のポイント

資産運用の王道は「長期・積立・分散投資」です。

長期で運用を行うメリットの1つに「複利効果」があります。

複利効果とは

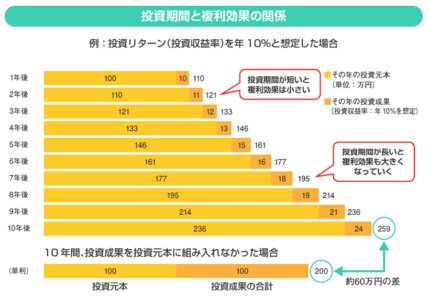

資産運用は、中長期で行うことで投資資金を運用して得られた利益がさらに運用されて増えていく「複利効果」があります。

投資期間と複利の効果には関係があり、投資期間が長ければ長いほど複利効果も大きくなる傾向があります。次の図をご覧ください

出典:金融庁

出典:金融庁

元金が100万円で、年利10%で1年間運用したとすると、1年後には110万円になります。

この場合10万円は元金に対してついた運用益(投資リターン)です。

この10万円も含めて、つまり110万円を再び年10%で運用すると、2年後には120万円になるのではなく、121万円になります。この1万円は運用益である10万円についた運用益です。

このように運用益にもまた運用益がつくことを「複利」といいます。

運用益を元本に組み入れない場合を「単利」といいます。

上記の例で運用益の10万円を元金100万円に組み入れず、100万円のみを再び年利10%で運用するしたとすると2年後には120万円になります(100万円+1年目の運用益10万円+2年目の運用益10万円)。

このような運用を「単利」での運用といいます。

このようにして10年間運用した場合、複利では元本と運用益の合計が259万円。単利では200万円と約60万円の差になります。

2年後の差がわずか1万円(複利121万円、単利120万円)であったことを考えると、運用期間が長ければ長いほど大きな差になることがわかります。

この他、積立・分散投資については以下の記事に詳しく書いているので、参考にしてださい。

【資産運用】 初心者におすすめ少額投資は「つみたてNISA」で始めよう!

(リンクお願いします)

上記の記事では「投資信託」での運用をおすすめしてきましたが、今回はETFでの運用を詳しく解説します。

ETF(上場投資信託)での分散投資

ETFは、日経平均株価やTOPIX(東証株価指数)など指数に連動することを目指し、東京証券取引所などに上場している投資信託です。

ETFが投資信託より優れている点をご紹介します。

①証券取引所に上場されているのでリアルタイムで売買をすることができる

ETFは通常の株式と同じように、証券取引所で売買することができます。注文方法も指値や成行が使え、リアルタイムに売買することが可能です。

②信託報酬が安い

銘柄にもよりますが、一般的に ETF の方が投資信託より信託報酬は安くなっています。信託報酬とは、投資信託を管理・運用するための経費のことです。

ETFで最も信託報酬が安いのは、「 iシェアーズTOPIX ETF(証券コード:1475)」の0.06%。TOPIXをベンチマーク(運用の目安としている指数)にした投資信託で最安値は、「ニッセイTOPIXインデックスファンド」の0.159%なので、半分以下となっています。

長期になればなるほど、信託報酬の差は大きくなります。

ただし、投資信託は100円から購入できるネット証券があるのに対し、ETFでは大体1万円前後からという銘柄が多いこと、買付や分配金の再投資は自分で行わなければならないという点には注意が必要です。

ETF は指数に連動しているので、例えば日経平均株価型やTOPIX型の ETF を買うだけでも銘柄の分散効果が得られますが、さらに国や地域資産を分散させて複数持つことで分散効果が高まります。

これを「国際分散投資」といいます。

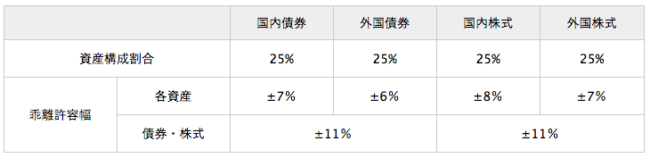

それでは、私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオを見てみましょう

出典:GPIF

出典:GPIF

GPIF では、この比率を「長期的な観点から安全かつ効率的な運用」を行うため、各資産を組み合わせた基本ポートフォリオと定めています。

この比率が、世界の機関投資家の標準的な割合にもなっているので、個人投資家が長期分散投資を行う際も参考になります。

ETFでのおすすめ銘柄を見て行きましょう。

①国内債券型ETFは、NEXT FUNDS 国内債券(銘柄コード:2510)があるものの、出来高が少ないことや、金利水準が少ないので、安全資産として預貯金でもいいでしょう。

②国内株式型ETFは、日経平均株価型よりも分散効果が高いTOPIX型にします。(構成銘柄:日経平均型225銘柄、TOPIX型約2,000銘柄)

ダイワ上場投信―トピックス(銘柄コード:1305)

TOPIX連動型上場投資信託(銘柄コード:1306)

などがあります。

③外国株式型ETF

上場インデックスファンド世界株式(銘柄コード:1554)

日本を除く世界の先進国と新興国の株式市場のパフォーマンスを総合的に測る指数である「MSCI ACWI ex Japanインデックス」との連動を目指すETFです。世界中の株式に分散投資している効果があります。

④外国債券型ETF

NEXT FUNDS外国債券・FTSE世界国債インデックス(銘柄コード:2511)

FTSE世界国債インデックスとは、20ヶ国以上の世界主要国のソブリン債(各国政府や政府機関が発行・保証する債券)をカバーするインデックスです。

これらのETFをGPIFの基本ポートフォリオにすると以下のようになります。

この配分を基本として、リターンをもっと目指したいなら、外国株式型ETFの上場世界株式を増やす、リスクを減らしたいなら安全資産の比率を増やすなど、自分なりのポートフォリオを作ってみましょう。それぞれの資産が、どの程度のパフォーマンスをあげているのかをご紹介します。

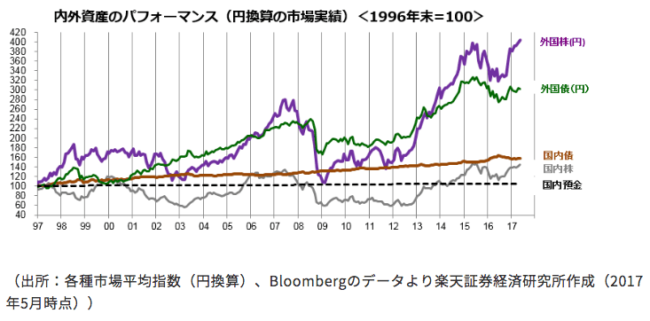

各資産の過去20年のパフォーマンスは以下の図のようになっています。

出典:楽天証券

出典:楽天証券

もちろん、これは過去の実績なので、今後もこのようなパフォーマンスになる保証はありませんが、過去20年をみると、外国株や外国債券のパフォーマンスが際立っており、国際分散投資の効果は高いことがわかります。

まとめ

今回は「短期」では信用取引とブル・ベア投信、「長期」では、ETFによる分散投資をご案内してきました。

短期のおすすめはリスクの高い商品なので、損切を徹底するなどリスク管理が重要になります。それぞれの商品の特性を知った上で、資産運用の幅を広げるようにしてみて下さい。

【状況別】熱血!副業部の特集ページ

|  |

|  |

|  |

|  |