今の時代、将来訪れる様々な不安から資産運用を始めている方が増えています。

そこで、この記事では以下の15の資産運用を紹介していきたいと思います。

- 自動積立定期預金

- 少額投資(投資信託の積立投資)

- 株式投資(配当・株主優待)

- つみたてNISA

- NISA

- iDeCo(イデコ)

- 信用取引

- ブルベア投信

- ロボアドバイザー

- クラウドファンディング(ソーシャルレンディング)

- 単元未満株

- ワンタップバイ

- ジュニアNISA

- 外貨建てMMF

- Jリート

できる限り分かりやすくするためにも今回はこの15項目を、リスクが低い順にランキング化してみました。それぞれの手法のリスクは他の手法に比べてどの程度なのかを把握して、資産運用を始める際の参考にしてみてください。

ページの目次

リスクとは

まずは、リスクの定義から見ていきましょう。

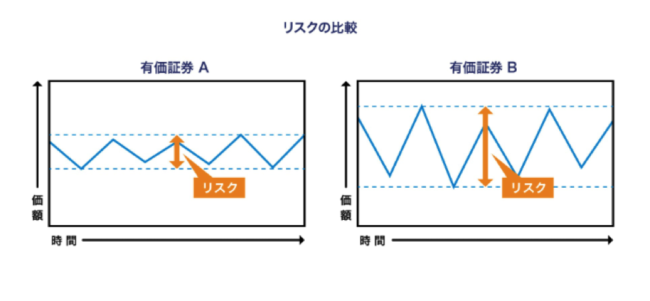

投資における「リスク」とは「リターン(収益)」の変動のことを意味し、「リスクが低い」とは、リターンの変動幅が小さいこと「リスクが高い」とはリターンの変動幅が大きいことを指します。

以下の図をご覧ください。

出典:投資信託協会

出典:投資信託協会

有価証券Aと有価証券Bの価額の変動を表しています。

有価証券Aに比べると、有価証券 Bの方が価額の変動幅が大きいので、「リスクが高い」と判断されます。

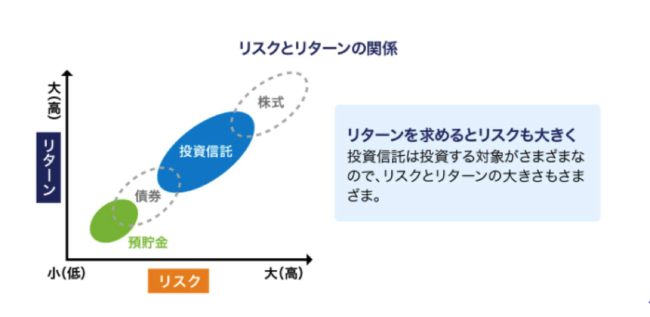

一般的な金融商品のリスクとリターンの関係は次のようになります。

出典:投資信託協会

出典:投資信託協会

預貯金のリスクが一番低く、株式のリスクが一番高くなっています。ただし、リスクをとればとるほどリターン(収益)も高くなります。

リスクの定義をしたので、リスクの低い方からランキングを見ていきましょう。

【安心安全重視!】資産運用おすすめランキング

1位 自動積立定期預金

今回の15項目の中元本保証は自動積立定期預金だけです。ただし、預金保険制度で上限があります。

預金を保護する制度である預金保険制度について解説します。

預金保険制度(ペイオフ)とは

預金保険制度(ペイオフ)とは、セーフティネット(顧客を守る安全網)の一つで、日本国内に本店がある金融機関が破綻した場合、一つの金融機関ごとに、預金者一人につき元本1,000万円までとその利息を保護する制度です。

1,000万円を超える資産については、金融機関を分ける必要があります。

元本保証の預貯金でお金を貯めることは大事ですが、定期預金でも0.05%程度の利息なので、資産はほとんど増えません。ある程度の資金が貯まったら、投資を行う必要があります。

自動積立定期預金の詳細は、

初めての資産運用|成功のためのおすすめ3つのステップを徹底解説!

を参考にしてみてください。

2位 外貨建てMMF

続いて、外貨建てMMFです。

為替リスクがありますが、外貨建てでは元本や利息の安全性が高い商品です。

利息商品として考えた場合、国内だけでは利息が低いので外貨で運用することもおすすめします。リスクはありますが、貯蓄に近い性格の金融商品です。

以上の2つが貯蓄と考えていいでしょう。余計な出費を抑えながら、投資資金を貯めていきましょう。目安は生活費の3ヶ月分、金額では100万円前後になります。

外貨建てMMFの詳細は、

【職業別】大学生、主婦、サラリーマンにおすすめの資産運用とその方法

をご覧ください。

3位 つみたてNISA

資産運用の投資は、「つみたてNISA」から始めることをおすすめします。

金融庁が厳選した162本の中から投資信託を選ぶことができますし、年間40万円(最大800円)まで非課税枠を使うことができます。ただし、リスクという観点からは、投資信託でも株式型を増やすのか、債券型を増やすのかによって大きく異なります。

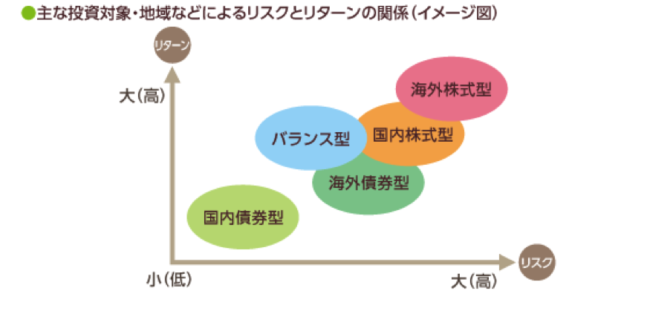

以下の図をご覧ください。

出典:SMBC日興証券

出典:SMBC日興証券

このように、国内債券型では国債を中心に運用しますので、預貯金に近いローリスク・ローリターンになりますし、海外株式を組み入れるとハイリスク・ハイリターンになります。

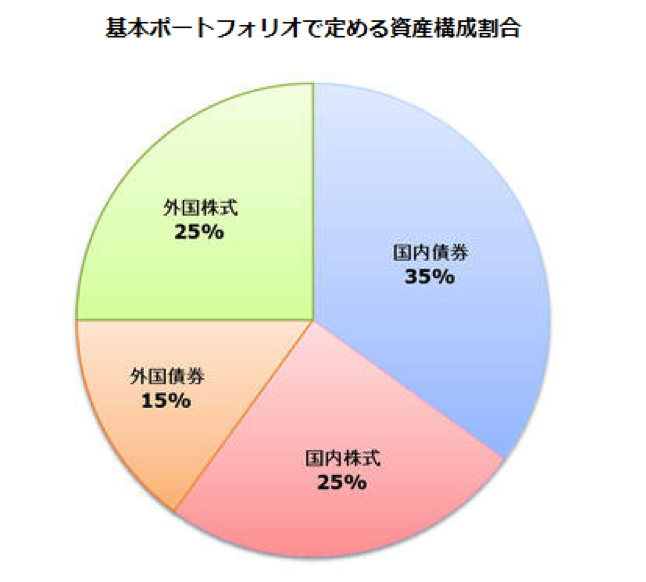

我々の年金を運用するGPIF(年金積立金管理運用独立行政法人) の基本ポートフォリオをメインに、自分なりのリスク許容度に応じて、ポートフォリオを構築してみてください。

GPIFの基本ポートフォリオは以下のようになります。

出典:GPIF

出典:GPIF

つみたてNISAの詳細は

初心者の少額投資なら「つみたてNISA」で始めてみるのが第1段階としておすすめ

をご覧ください。

4位 ジュニアNISA

つみたてNISAよりも年間投資額が大きく(つみたてNISAは40万円、ジュニアNISAは80万円)、原則18歳まで引き出せない(つみたてNISAはいつでも解約可能)、投資信託だけでなく、株式も可能ということで、つみたてNISAよりリスクが高いと判断しました。

しかし、その解約できない制限が長期的な資産運用に役立ちます。

急な出費は別にして、途中で利益がでていると売却したい誘惑に駆られる恐れがあるからです。ジュニアNISAは、進学や就職を主な目的として設立されました。

ジュニアNISA自体は5年という投資期間の制限がありますが、「継続管理勘定」に移管(ロールオーバー)することによって、20歳まで非課税で運用できます。

5位 NISA

NISAは年間投資額が120万円なので、ジュニアNISAよりもリスクが高いと判断しました。

NISA口座は、つみたてNISAとどちらかを選ぶ必要があります。

初心者や貯蓄額が500万未満の方は、つみたてNISAで非課税枠を使いながら、コツコツと投資信託で積立投資を行うべきですが、500万円を超えたら非課税枠が大きいNISA口座の利用も視野に入ります。

ただ、株式も非課税枠で使えますが、資産1,000万円を超えるまでは投資信託による運用をメインにすることをおすすめします。

NISAに関しては以下の記事を参考にしてください。

貯蓄(預貯金)100万円~1,000万円|金額別おすすめ資産運用4選

6位 iDeCo(イデコ)

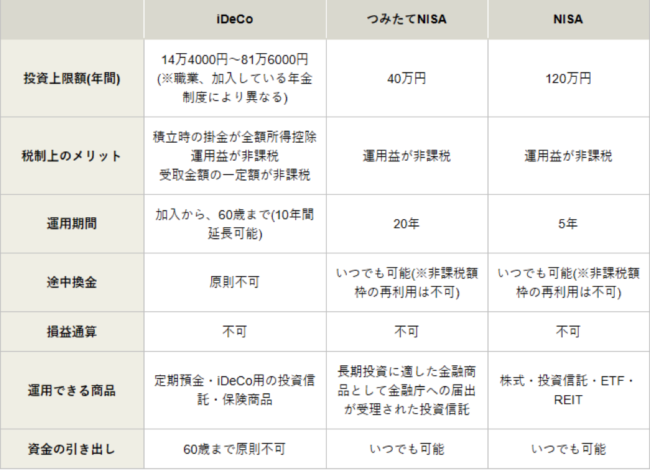

イデコは、個人型確定拠出年金です。

掛け金の全額が所得控除になることや、受け取る際には退職金や年金として所得控除されるなど、節税効果が大きいのが特徴です。さらに、NISA同様、運用益に対して税金がかかりません。

ただし、60歳まで解約が原則不可であることから、いつでも解約可能なNISAよりもリスクが高いと判断しました。万が一の時に使う可能性がある資金はNISAで、セカンドライフのために資金を貯めるのはiDeCo(イデコ)というように使い分けて資産運用していくことをおすすめします。

「iDeCo(イデコ)」と「つみたてNISA」、「NISA」の比較表は以下のようになっています。

出典:松井証券

出典:松井証券

iDeCo(イデコ)に関しては、以下の記事をご覧ください。

貯蓄(預貯金)100万円~1,000万円|金額別おすすめ資産運用4選

7位 ロボアドバイザー

NISA口座やiDeCo(イデコ)では、非課税枠を使えるので、投資初心者の方におすすめですが、自分で投資信託の購入や資産配分を決定する必要があります。

非課税枠は使えなくなりますが、そういった手間を省いてくれるのが「ロボアドバイザー」です。

年齢や年収、資産運用の目的など、5つ前後の質問に答えるだけで、最適なポートフォリオ(資産配分)を決定してくれます。さらに、投資一任型なら、自動で買付けや売却を行ってくれます。

ロボアドバイザーで分散投資を行うためには、10万円前後必要になるなど、NISA口座では100円から、iDeCoでは5,000円から始めることができることを考えると、資金のハードルが少し高いので、リスクは高いと判断しました。ただ、おまかせで資産運用を行えることは、ロボアドバイザーの大きなメリットでしょう。

ロボアドバイザーの詳細は、以下の記事をご覧ください。

【2024年最新版】資産運用おすすめ|ロボアドバイザー&ソーシャルレンディング

8位 少額投資(投資信託)

NISA口座やiDeCo(イデコ)の非課税枠を超えた分は、通常口座で投資信託を購入することになります。

NISAやiDeCo(イデコ)では銘柄が決まっていたので、初心者の方に始めやすい設計になっていますが、資金が増え、投資経験が豊富になった方は自分のニーズにあった投資信託を選んでもいいでしょう。

例えば、インド株に特化した投資信託や、金や原油など商品(コモディティ)の投資信託もあります。あまり分散しすぎても管理が大変になりますが、5~10程度の投資対象に分散投資することは、リスク管理の面からも有効です。

少額投資(投資信託)に関しての詳細は、以下の記事をご覧ください。

初めての資産運用|成功のためのおすすめ3つのステップを徹底解説!

9位 Jリート(REIT)

続いて、不動産投資を少額から行えるJリートをご紹介します。

Jリートは株式ほど値動きがありませんが、債券よりも利回りが高いことから、債券と株式の中間ぐらいのミドルリスク・ミドルリターンと判断しました。

特に、JリートのETFを利用すれば、2万円弱で東証に上場しているすべてのJリートを購入したのと同じ効果がありながら、3%以上の利回りを得ることができます。

Jリートが誕生したのは2001年。東証には約60銘柄が上場し、時価総額は12兆円まで成長しました。しかし、REIT 先進国のアメリカでは226銘柄が上昇しており、時価総額は約112兆円と10倍の規模があります。

GDP はアメリカが日本の4倍、株式の時価総額では5倍です。これらと比べると、日本のJ リート市場はまだまだ小さいといえます。今後の発展が期待されます。

Jリートに関しては、以下の記事を参考にしてください。

【職業別】大学生、主婦、サラリーマンにおすすめの資産運用とその方法

10位 クラウドファンディング(ソーシャルレンディング)

クラウドファンディングは、新規・成長企業(ベンチャー企業)に直接投資を行う仕組みです。

その中でも、ソーシャルレンディング(貸付型クラウドファンディング)は、近年急成長しています。

不動産や再生可能エネルギーなど様々なジャンルに特化したものもあり、平均利回りは8%程度とJリートよりも高い利回りになっています。ただ、Jリートは投資信託の一種なので、証券会社は分別管理が義務付けられていますし、万が一証券会社が破綻しても、投資家一人当たり1,000万円までは、投資者保護基金が補償することになっています。

しかし、クラウドファンディングには、こういった補償はありませんし、投資期間中に解約することも不可です(Jリートは取引所に上場しているので、いつでも売却可能)。

以上のような理由から、Jリートより高い利回りが得られる魅力はあるものの、リスクは高いと判断しました。

しかし、クラウドファンディングは、少額から投資できてリターンも高く、株式や投資信託との連動性も低いことから、分散投資の効果は十分期待できます。

クラウドファンディング(ソーシャルレンディング)の詳細は、以下の記事をご覧ください。

【2024年最新版】資産運用おすすめ|ロボアドバイザー&ソーシャルレンディング

11位 単元未満株

単元未満株は、少額から株式取引ができる制度です。

株式は最低100株単位と決まっています。しかし、単元未満株なら1株単位で取引できるので、株式投資を始める初心者におすすめです。

ただし、取引時間中に自分で値段を指定して売買を行うことはできません。コツコツと単元未満株で株式投資を続けながら、単元株(100株単位)にしていくという方法がいいでしょう。

単元未満株に関しては、以下の記事をご覧ください。

【職業別】大学生、主婦、サラリーマンにおすすめの資産運用とその方法

12位 ワンタップバイ(One Tap Buy)

単元未満株を、もっと手軽に取引できる新しいサービスが、ワンタップバイです。

スマホに特化した証券会社で、1,000円単位と金額を指定して購入することができます。

ワンタップバイとの相対取引(投資家とワンタップバイの直接取引)なので、市場が開いている時間に値段を指定して売買することが可能です。

銘柄は日本を代表するソニーやトヨタなどの30銘柄だけでなく、アマゾン・ドット・コムやアップルなどの、知名度の高い米国株30銘柄も取引することができます。

気軽に、手軽に株式投資ができるワンタップバイですが、銘柄が限られていることや、米国株も対象になっているので、単元未満株よりリスクが高いと判断しました。

しかし、銘柄選定の手間が省けることや手数料も単元未満株より安いので、おすすめのサービスです。

ワンタップバイに関しては、以下の記事をご覧ください。

【職業別】大学生、主婦、サラリーマンにおすすめの資産運用とその方法

13位 株式投資(配当・株主優待)

株式投資の利益には売買益を狙うキャピタルゲインと、配当や株主優待を狙うインカムゲインの2種類があります。

初心者は、まずはインカムゲイン狙いで株式投資を始めることをおすすめします。

それには、次の2つの理由があります。

- 株式を保有するだけで、毎年もらえる利益であること

- 配当や株主優待狙いの株は、下値が限られていること

インカムゲインは、毎年もらえる配当や株主優待を長期で享受する投資手法です。

1年や2年ではたいした利益になりませんが、5年、10年と続けることで大きな利益になります。特に、配当金の再投資は、複利効果も期待できます。

配当金の再投資とは、毎年の配当金で株を買い増ししていくことです。複利効果とは、 運用で得た収益を再び投資することで、いわば、利息が利息を生んでいく効果のことです。

また、配当や株主優待の利回りは株価が下がれば下がるほど上昇するので、下値が限られているというメリットがあります(業績悪化などで配当が下がりそうな場合などは別です)。

例えば、配当が50円で株価が1,000円だった場合の配当利回り(配当 ÷ 株価)は、

50 ÷ 1,000=0.05

で5%となります。

しかし、株価が800円に下がった場合は、

50 ÷ 800=0.0625

と6.25%となるので、配当の魅力が高まることになります。

キャピタルゲインなら、短期間で数十%など、大きな利益を得られる可能性がある反面、大きな損失が出る可能性があります。ですから、株式投資はインカムゲイン狙いから始めることをおすすめします。

株式投資(配当・株主優待)は、以下の記事をご覧ください。

初めての資産運用|成功のためのおすすめ3つのステップを徹底解説!

14位 ブルベア投信

ここからはレバレッジ取引になります。

レバレッジ取引とは少額の資金で大きな取引ができることです。レバレッジ取引は、投資というより「投機」となります。

投資と投機の違いは以下のようになります。

- 投資:中長期で資産を増やしていくこと

- 投機:レバレッジ取引などを利用して、短期での売買益を狙っていくこと

明確な区別はないのですが、一般に短期は半年以内、長期は3年以上と定義されます。

投機が悪いということではないのですが、短期トレードは「ゼロサム」になりやく、割り切った売買が必要です。

ゼロサムとは、一方が利益を得たら、もう一方は損をして、全体では「プラスマイナスゼロ」になるということです。

投機の世界では、2割の勝ち組と8割の負け組になると言われています。それだけリスクが高い取引だということを認識して、売買をするようにしましょう。

ブルベア投信は最大4.3倍のレバレッジを掛けることができます。

短期間で大きな利益を狙える反面、大きな損失がでる可能性があります。ただ、投資信託なので100円の少額から投資することができますし、資金以上の損失はでないので、初めてレバレッジ取引に取り組むのに、レバレッジ投信はおすすめです。

レバレッジ投信の詳細は、以下の記事をご覧ください。

「短期」と「長期」の2つに分けて考えよう!おすすめ投資手法とは?

15位 信用取引

今回ご案内した15項目の中で、リスクが一番高い取引は「信用取引」です。

手持ち資金の約3.3倍まで取引することができるので、大きな利益を狙える反面、損失の危険性も高くなります。

ブルベア投信は日経平均株価などの指数が対象でしたが、信用取引は個別株が対象なので、より値動きが大きくなります。

ですから、値動きの荒い新興株ではなく、比較的値動きが少ない優良大型株から始めることをおすすめします。ただ、リスクが高いとはいっても、信用取引ならではのメリットがあります。

それは、「売り」からも利益を狙うことができるという点です。

通常の株式投資(現物株)では、買いからしか利益を狙うことができません。しかし、信用取引では売りもできるので、下落相場でも利益を狙うことができます。

信用取引のメリットとリスクをきちんと認識した上で取引を行うようにしましょう。

信用取引の詳細は、以下の記事をご覧ください。

「短期」と「長期」の2つに分けて考えよう!おすすめ投資手法とは?

資産運用おすすめランキングまとめ

今回は、これまでご紹介した15項目の資産運用に関して、リスク許容度別にランキング化しました。リスクが低い順、高い順の上位3つは以下のようになります。

- リスクが低い順

①自動積立定期預金

②外貨建てMMF

③つみたてNISA

- リスクが高い順

①信用取引

②ブルベア投信

③株式投資(配当・株主優待)

リスクが高いということは、大きなリターン(収益)を得られること可能性もあります。

自分でどの程度のリスクを取ってリターン(収益)を目指すのかを決めるようにしましょう。このランキングで商品ごとのリスクを把握して、これからの資産運用に役立てていただければ幸いです。

【状況別】熱血!副業部の特集ページ

|  |

|  |

|  |

|  |