近年、AI(人工知能)や、金融(Finance)と技術(Technology)を組み合わせた造語であるフィンテックで、新しい投資手法が次々と誕生しています。

今回は、2022年も人気が高い新サービス「ロボアドバイザー」と「クラウドファンディング(ソーシャルレンディング)」について詳しく解説していきます。

まずは、ロボアドバイザーから見ていきましょう。

ロボアドバイザーとは

ロボアドバイザー(ロボアド)とは、人間に代わって AI(人工知能)が資産運用のアドバイスや補助をしてくれます。

いくつかの簡単な質問に答えるだけで AI(人工知能)が投資家に最適なポートフォリオを提案し、実際の運用まで行なってくれるサービスです。

ポートフォリオとは、金融商品の組み合わせのことで、株や債券の比率などをどうするかといったような、金融商品の詳細な組み合わせを指します。

ロボアドバイザーの種類

ロボアドバイザーには次の2種類があります。

投資アドバイス型

ユーザーのリスク許容度を診断し、資産運用の最適なポートフォリオを助言してくれるサービスです。

投資一任型

投資アドバイス型に加え、実際に投資の発注や運用を行ってくれます。また、運用中の資産配分を自動的に行ってくれるサービスです。

ロボアドバイザーでは、自動的に金融商品の買付けを行ってくれる、後者の「投資一任型」をおすすめします。

投資一任型のロボアドバイザーなら、

「運用初心者には、株式30%債券70%の安全性重視のポートフォリオ」

「投資の経験があり、リスクを取れる投資家には、株式60%、債券40%」

など提案してくれます。

そして、投資一任型のロボアドバイザーなら、私たちがその提案にOKをだすと、ロボアドバイザーを提供している金融機関に開設した口座を通じて金融商品を自動的に購入してくれます。

「資産運用に興味はあるけど、自分でやるのは不安」「資産運用の手間を軽くしたい」そんな方には ロボアドバイザーがおすすめです。

それでは、ロボアドバイザーと、投資信託の違いを具体的に見ていきましょう。

ロボアドバイザーのメリット

銘柄選択の手間が省ける

これまで資産運用(投資)の方法と言えば投資信託が主流でした。

投資信託とは、運用のプロであるファンドマネージャーに自分たちのお金を運用してもらう商品です。

100円から購入できるネット証券会社もあり、初心者でも手軽に始まることができる金融商品です。しかし、投資信託は現在6,000本以上あり、その中から自分に合った商品を選ぶのは困難です。

しかし、ロボアドバイザーなら、最適な運用方法を教えてくれて、実際に運用する投資信託も購入してくれます。ですから、自分で投資信託を選ぶという手間を省くことができます。

相場環境に一喜一憂することがなくなる

投資において最も大事なことは、「決めたルールを守る」ということです。

最初に資産配分を決めて金融商品を購入しても、その後も決めた通りに購入するというのは実際に難しいことです。

積立投信だったら、毎月自動で買付してくれるので楽ですが、それでも相場環境によって、株式や債券の配分を変える必要があります。

株式相場が下落した時は、本来であれば株式の比率を上げなければいけませんが、ニュースなどを見ていると購入することが怖くなり、決めた通りに買うことができない、といったことがよくあります。

しかし、ロボアドバイザーなら最適な資産配分をロボットが決めてくれて、自動的に投資信託を購入してくれます。「人間の恐怖や恐れ」といったものを排除した資産運用ができるという点も、ロボアドバイザーの大きなメリットです。

ロボアドバイザーのデメリット

手数料がかかる

投資一任型のロボアドバイザーは、1%超の手数料(サービス利用料 + 信託報酬などの運用コスト)がかかります。

インデックスファンド(日経平均株価など指数に連動する投資信託)の信託報酬は、低いファンドでは0.15%程度なので割高に感じるかもしれません。しかし、資産配分から銘柄の選定・買付けまですべて行ってくれることを考えると、妥当な手数料であるといえます。

最低投資単位が投資信託に比べると高い

投資信託は、ネット証券では100円から購入することができます。しかし、ロボアドバイザーでは数万円からというサービス会社がほとんどです。

アドバイス通りの分散投資を行うためには、10万円前後の資金が必要になることもあります。

元本割れのリスクがある

長期・分散投資でリスクを抑えているロボアドバイザーですが、元本が保証されているわけではありません。

すべての資産をロボアドバイザーに回すのではなく、資産の一部を任せるという形にしましょう。

「NISA」や「つみたてNISA」は使えない

ロボアドバイザーでは、NISAの非課税枠を使うことができません。

利子や運用益には、通常の投資信託と同じように20.315%の税金がかかります。

以上の点から、投資信託とロボアドバイザーどちらを選択すればいいのでしょうか。

- 投資信託の積立投資をおすすめ

- 自分で資産配分を決めて、投資信託を購入したい

- NISAや、つみたてNISAを使いたい

- ロボアドバイザーをおすすめ

上記4つのポイントとリスクを踏まえて、ここからはロボアドバイザーでおすすめしたい証券会社を紹介していきたいと思います。

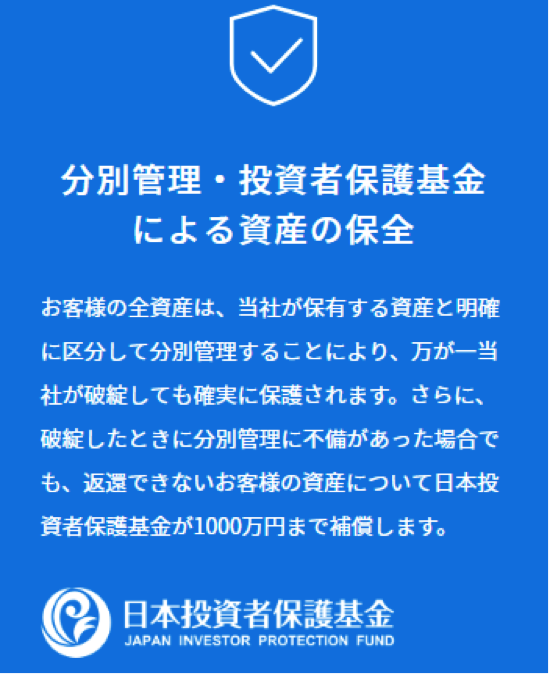

そもそも運用会社が倒産したらどうなる?

ロボアドバイザーは新しいサービスなので、運用会社の倒産リスクも気になります。

金融商品取引業者であれば、分別管理が徹底されていますし、万が一倒産になっても日本投資者保護基金で上限1,000万円まで補償されます。

後ほどご紹介するウエルスナビとテオは金融商品取引業者ですので安心です。

出典:ウエルスナビ

出典:ウエルスナビ

おすすめロボアドバイザーはウエルスナビとテオ

おすすめのロボアドバイザーを提供している、ウェルスナビ(WealthNavi)とテオ(THEO)の詳細をご案内していきます。

2018年8月時点で預かり資産1,000億円を突破し、ロボアドバイザー預かり資産、運用者数ナンバーワンです。

- 6つの質問に答えるだけで最適ポートフォリオを決定

6つの質問に答えるだけで、顧客のリスク許容度を測ります。リスク許容度とは、中長期で資産形成を行うのに、どの程度リスク(不果実性)を取れるかということです。

質問内容は以下の6つです(2018年11月現在)

- 年齢

- 年収

- 金融資産

- 毎月の積立額

- 資産運用の目的

- 株価が下落した時の対応

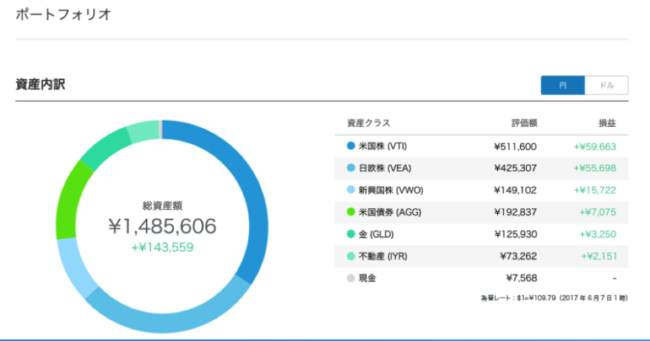

質問に答えると、上のような最適ポートフォリオ(資産配分)を決めてくれます。

- ウェルスナビの手数料

| 預かり資産3000万円まで | 年率1.0%(税別) |

| 3000万円を超える部分 | 年率0.5%(税別) |

となっています。

- ウェルスナビの投資対象はETF

ウェルスナビでは、ETFを通じて国際分散投資を行います。

ETFとは”Exchange Traded Funds”の略で「上場投資信託」と呼ばれています。

特定の株価指数、日経平均株価や東証株価指数 (TOPIX)などの値動きに連動する運用成果を目指し、東京証券取引などに上場している投資信託です。

通常の投資信託に比べて信託報酬(毎年かかる投資信託を維持・管理するためにコスト)が安い特徴があります。

ウエルスナビでは、海外上場ETFの中でも、相対的に低コストのETFを投資対象としています。

- ウエルスナビの最低投資額は?

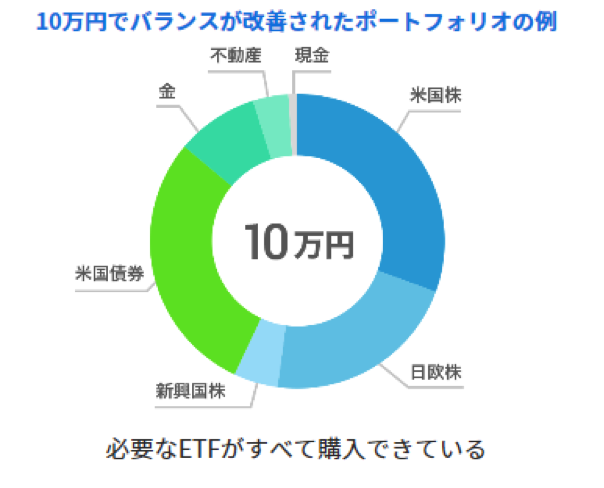

ウエルスナビの最低投資額は10万円。これまで、ETFで最適なポートフォリオを組むためには30万円前後の資金が必要でした。

ETF は一株単位の取引で 、ETF ごとに最低投資金額が決まっていたからです。そこでウエルスナビでは、「端株取引」という新たな取引の仕組みを取り入れて、一株に満たない1/1000単位で取引をできるようにしました。

端株取引とは、証券取引所で取引できる単位に満たない単位を取引するシステムです。 ETF では一株未満の株式を端株といいます。

下の図をご覧ください。

このように10万円の資金で、米国株、欧州株、新興国株、米国債券など世界中の様々な株式や債券、金や不動産といったコモディティ(商品)に分散投資を行うことができます。

- ウェルスナビは自動積立が可能

自動積立は、毎月決まった金額を積み立てる投資手法です。

毎月1万円から自動積立を行うことができます。下の図は積立投資のイメージを表しています。

価格が安い時に多く購入でき、価格が高い時は少なく購入します。

こうすることによって、平均買付単価を下げることができます。

これを「ドルコスト平均法」といいます。

自動積立コースは以下の四つです

- 月1回定額

- 月5回定額

- 複数回定額

- カスタム(それぞれの日ごとに金額を変えることが可能)

毎月6日、12日、20日、26日、末日の中から、それぞれのコースによって投資する日を選択することができます。

続いてテオ(THEO)を見ていきましょう。

テオ(THEO)の特徴

- 5つの質問で最適ポートフォリオを診断

テオでの質問内容は以下の5つです。

- 年齢

- 年収

- 毎月の貯蓄額

- 金融資産

- テオでいくらから始める予定か

これらの質問で、最適なポートフォリオを構築してくれます。

- テオでグローバル分散投資ができる

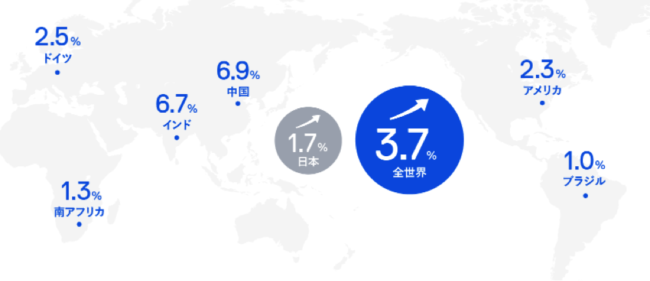

テオは、10年単位の長い目で見たグローバル分散投資を提案しています。

日本経済が停滞していても、世界経済は好調な国もあり、グローバル分散投資を行っていれば、リスクの分散と収益の安定を図れるからです。

以下の図は2017年の経済成長率です。

世界経済は、過去20年間で平均4.8%の成長を実現してきました。

大きなマイナスになったのは、リーマンショック後の2009年と、チャイナショックが起こった2015年のみです。

国際分散投資をしていれば、この成長を享受することができたのです。

- テオはETFによる運用

テオもETFによる運用を行っています。

世界中の様々なインデックスー米国の株式や米国の債券、金や原油、香港の株式などに連動するETFを組み合わせたポートフォリオを構築することで、グローバル分散投資を実現しています。

- テオは低コストでスタートできる

テオの最低投資金額は、1万円からとウエルスナビよりも低くなっています。

そして、投資一任報酬は預かり資産の年率1.0%(税別)だけです。

- テオでは積立投資が可能

テオの積立は最少額10,000円から1,000円刻みで設定可能です。

続いて、近年人気が高まっているクラウドファンディングについてご紹介します。

クラウドファンディングとは

クラウドファンディングとは、新規・成長企業(ベンチャー企業)と投資家をWEB上で結びつけ、 投資家から少額ずつ資金を集める仕組みを利用して、「こんなモノやサービスを作りたい」「世の中の問題を解決したい」といったアイデアやプロジェクトを持つ起業家の夢や思いを実現するという資金調達方法のことです。

出典:A-port

出典:A-port

クラウドファンディングの5つのタイプと種類

クラウドファンディングには、5つのタイプがあります。

- 寄付型クラウドファンディング

- 購入型クラウドファンディング

- 貸付型クラウドファンディング(ソーシャルレンディング)

- ファンド投資型クラウドファンディング

- 株式投資型クラウドファンディング

それぞれ詳しく見ていきましょう

寄付型クラウドファンディング

寄付型クラウドファンディングは寄付を集めて個人やNPO法人などに資金を提供することを目的としています。

支援者へのリターン(見返り)は特にありませんが、お礼の手紙や支援者限定の活動報告などがあるプロジェクトは多いです。

購入型クラウドファンディング

購入型のクラウドファンディングではモノやサービスなど対価を得ることができます。

例えば、映画制作のプロジェクトであれば鑑賞券を、モノづくりであれば製作されたモノが対価となります。そのものの価値によっては寄付に近いともいえますが、資金提供する代わりに、何らかの対価があるという点で寄付型と異なります。

貸付型クラウドファンディング(ソーシャルレンディング)

貸付型のクラウドファンディングは投資家と資金を必要とする企業をWEBを通じて結びつけるサービスです。

投資家がクラウドファンディング運営会社を通じて事業者へ資金を貸し付け、分配金を受け取ります。不動産や再生可能エネルギーなど、様々なジャンルに特化したサービスがあります

ファンド投資型クラウドファンディング

ファンド投資型のクラウドファンディングは、特定の事業に対して投資を行い、融資ではなく投資に対する分配金としてリターンを受け取ることができます。

投資家はリターンの追求というよりは、投資先の事業への共感や応援といった動機で投資しており、購入型のクラウドファンディングに近いものの、そのプロジェクトがうまくいけば分配金を得られる点が異なっています

株式投資型クラウドファンディング

株式投資型クラウドファンディングでは未公開企業の株式に投資できる仕組みです。

未上場の株式を一般投資家に対して勧誘することは禁止されていましたが、株式投資型クラウドファンディングの登場により、WEB上で不特定多数の人から投資を受けることが可能になりました。

株式投資型では、未上場企業の株を取得することになるので、将来 IPO(新規公開)や M & A(買収)などで大きなリターンを得ることが可能になります。ただし、未公開企業は流動性がない場合が多く、簡単に売却することができないので注意が必要です。

クラウドファンディングの始め方

資産運用としてクラウドファンディングを考えた場合、金銭的なリターンも重要な要素になります。

そこで、金銭的なリターンも目指せる貸付型クラウドファンディング(以下ソーシャルレンディング)を見ていきましょう。

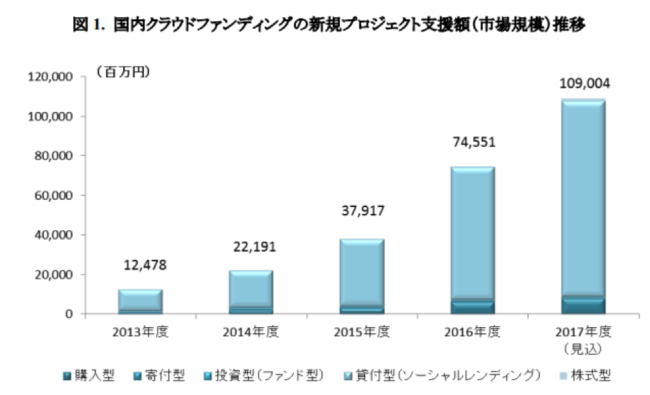

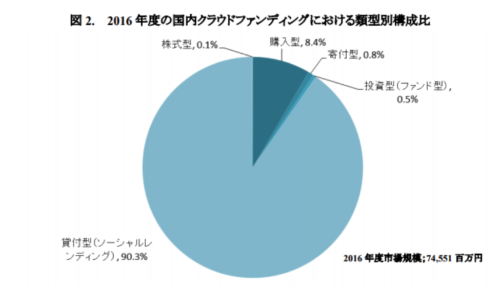

実際、クラウドファンディングの市場が急拡大する中、90%以上はソーシャルレンディングとなっています。下図をご覧ください。

出典:矢野経済研究所

出典:矢野経済研究所

ソーシャルレンディングのメリット

- 少額から投資できて高い利回り

ソーシャルレンディングでは、不動産に特化したファンドなども多いので、平均利回りは約8%と高い利回りになっています(CROWDPORT調べ)

過去3年間の貸し倒れ率は1.47%。ソーシャルレンディングでは、一口数万円から投資できるため、少額ずつ複数のファンドに分散投資することで、貸し倒れのリスクを軽減させる効果が期待できます。

ソーシャルレンディング事業者は、借り手に返済能力があるかどうかの審査や債権回収を行っています。証券会社や銀行に比べ少ないコストで運営されているため、中間マージン(宣伝費や人件費など)に当たる余計なコストがカットされています。

また、銀行は元本を保証する必要があり様々な制約が課せられていますが、ソーシャルレンディングではそういった銀行の基準から漏れてしまった優良な借り手に高い金利で融資するため、利回りが高くなります。

ソーシャルレンディングのデメリット

- 元本保証ではない

銀行預金とは異なり、投資商品である以上、元本割れ起こすリスクがあります。

これまでの実績では貸し倒れが少ないため、利回りを考えると十分魅力的です。

ただし、ソーシャルレンディングが新しい仕組みであるため、運営事業者も新興企業が多く、経営状態は盤石とはいえない企業も含まれています。

銀行預金の元本保証や、株式投資の分別管理・投資者保護基金による資金の補償もありません。万が一、運営事業者が破綻してしまった場合は、資金が返ってこないリスクもあります。そういったリスクを避けるためにも、事前に事業者のチェックと、複数のサービスに分散投資を行う必要があります。

- 投資期間中に解約することは不可

一度ファンドに投資すると、運用期間中は資金が固定され、途中解約することが原則できません。

ですから、急に資金が必要になった場合でも、運用期間終了まで待たなくてはなりません。

初心者の方は、 余裕資金で始めることと、比較的短い運用期間(1ヶ月や3ヶ月など)を選ぶようにしましょう。

それでは、代表的なサービスを見ていきましょう。

- OwnersBook(オーナーズブック)

出典:オーナーズブック

出典:オーナーズブック

2014年9月にサービスを開始した、業界初の不動産特化型のソーシャルレンディングサービスです 。一口1万円からの投資又は貸付が可能であり、個人投資家でも十分参加することができます。実績利回りは年率4.5%から14.6%と高利回りです。

出典:オーナーズブック

出典:オーナーズブック

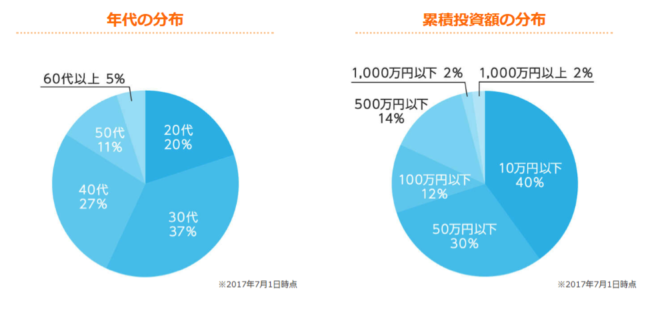

オーナーズブックの投資家層と投資額を見てみると、二十代から三十代で半数以上、そして投資額も10万円以下が40%など、少額から投資を行うことができます。そして、1千万以上の大口参加者も2%以上と大口投資家まで幅広く参加しているのがわかります。

- SBIソーシャルレンディング

SBI ソーシャルレンディングは、2011年3月にサービスを開始 。SBI グループの100%子会社です。

不動産担保ローン事業者に対して事業資金を有するファンドを中心に実績を積んでいて、ソーシャルレンディング業界でも大手の事業者です。

1万円から投資することができ、年率換算で3.2~10%の分配金を毎月受け取ることが可能です。(ただし利回りや分売金は保証されているものではありません)。

まとめ

今回は、新しいサービスで2024年も注目度が高い「ロボアドバイザー」と「ソーシャルレンディング」について解説してきました。

どちらも「少額から始めることが可能」で「時間や手間がかからない」投資手法です。資産運用の新しい選択肢が増えることは、分散投資の点からも有効です。

この記事が、新しい投資手法にチャレンジする機会になれば幸いです。

出典:

出典: